立讯收购Qorvo中国工厂的幕后推手

-

正文

12月18日,美国射频(RF)前端芯片制造商Qorvo与立讯精密达成最终协议,后者收购Qorvo位于北京和山东德州的所有工厂资产,包括土地、厂房、设备和员工,Qorvo则继续保留在中国的销售、工程和客服业务。此并购案预计于2024上半年完成。

根据双方签订的长期供应协议,立讯精密将在未来为Qorvo提供芯片封装、测试,以及模组组装服务。

2015年之前,Qorvo的前身RFMD就在北京建立了第一家工厂,后来,由于北京工厂已经满载运行,无法满足大量的RF器件供货需求,所以,Qorvo在山东德州建立了第二座工厂,并于2016下半年投入运营,它是Qorvo自合并以来最大的市场动作。在相当长时间内,Qorvo在全球仅有北京和山东德州两座封测厂,当时,Qorvo近90%的产品都是在中国测试的。不过,近几年,Qorvo先后在全球多个地方建设了组装、封装和测试工厂。

01

Qorvo为何要卖?

Qorvo是全球三大射频前端及相关芯片厂商之一,特别是在手机用射频芯片和模组方面,行业地位很高。该公司的核心生产线,也就是射频芯片晶圆厂在美国,但后端的芯片封装测试,以及模组组装业务分布在全球各地,原来主要在中国大陆,如上文所述,集中在北京和山东德州,但在后来几年里,Qorvo在哥斯达黎加和德国建设了组装、封装和测试工厂。另外,该公司也会将一部分封测业务外包给OSAT厂商(如日月光、安靠等)。这样,就分散了中国大陆的业务比例,这也使该公司出售北京和山东德州厂有了更多底气。

Qorvo出售中国工厂,更重要的原因是这些业务不是该公司的核心。

Qorvo的主要产品有:射频滤波器和功率放大器(PA),滤波器以SAW和BAW产品为主,另外,该公司还生产SOI、SiGe和bulk CMOS制程工艺芯片。在这些产品当中,SAW和BAW主要采用GaAs材料和工艺,另外,该公司也在开发新兴的GaN工艺和产品,GaAs和GaN产品线是该公司的核心竞争力,相关晶圆厂都设在美国,位于北卡罗来纳州、俄勒冈州和德克萨斯州。其它基于硅的SOI、SiGe和bulk CMOS工艺,技术壁垒相对低一些,该公司的这类产品多采用外包生产的方式,交给相应的晶圆代工厂生产。而芯片的封测,则具有更好的灵活性,该公司拥有倒装、键合和晶圆级封装技术和产线,可以视具体芯片产品类型和客户需求,选择在自家工厂封测,或外包给OSAT。

由于射频芯片制造才是Qorvo的核心业务,主要在其公司内部产线生产,且大多在美国本土,而封装测试,以及模组整合的技术壁垒相对较低,可以视具体情况灵活调整。因此,出售中国封测和模组厂对其核心竞争力没有影响。

Qorvo出售中国工厂,还有一个因素不可忽视,那就是美国的半导体产业政策。近几年,美国希望将更多先进制造产线带回本土,同时,减少对中国大陆的依赖。美国政府可以通过产业政策和补贴等方式,对相关芯片制造厂商的决策和产线布建施加影响。这方面,在美国本土拥有核心芯片产线的Qorvo也难以避开。

02

立讯为何要买?

作为在中国本土成长起来的电子制造服务提供商(EMS),近几年,立讯精密的行业地位越来越凸出,特别是在打入苹果供应链并稳定住以后,该公司的受关注程度不断提升,立讯公司的想法也越来越多。

2010年,立讯精密在深交所上市,上市后不久,该公司就开始通过收购扩张的方式,逐步壮大起来,从而打入了苹果供应链,最初获得的是iPad连接线订单,之后几年,又拿到了苹果智能手表和部分iPhone的订单。

此次,立讯收购Qorvo中国工厂,可以看作是该公司不断扩大业务触手,以提升招揽更多客户能力的一步,因为并购是该公司驾轻就熟的业务拓展方式。

2010年,立讯收购了博硕科技75%的股权,以开拓线缆加工生产项目;2011年,收购了昆山联滔60%的股权,正式进入苹果连接线供应链,首先切入了Macbook和iPad内部连接线业务,2013年增加了iPhone、iPad和Macbook的电源线业务;2014年,收购了苏州丰岛100%股权,开始布局可穿戴设备和智能家居市场;2016年,立讯通过子公司昆山联滔投资控股苏州美特51%的股权,2017年进入声学部件领域,拿到苹果TWS耳机的组装业务;2020年,股东立讯有限收购了江苏纬创和昆山纬新,打入了苹果手机代工圈,同年又收购了高伟电子;2021年,收购了立铠精密52%股份,开展Top Module代工业务。

2022年,立讯销售额为1568.3亿元,同比增长37.5%,其中,来自苹果的收入占立讯总营收的73.3%,与2016年相比,增加了40.1个百分点。

稳定住苹果这个大客户之后,立讯的行业影响力越来越大,同时,想法也越来越多。目前来看,该公司已经不满足于电脑、手机、可穿戴设备的生产代工,想要调整业务结构,开始布局新业务。

当然,除了主观意愿之外,客观因素也在促使EMS厂商拓展新业务。2022年,受多种宏观因素影响,消费市场需求出现不同程度的下滑,多家EMS厂商的零件和模组产品出货量呈现下滑趋势,整体产能利用率也有所下滑。在这样的大环境下,EMS厂商不得不拓展新业务,例如,未来在工业、交通、医疗、娱乐等领域有很大发展空间的人机交互和虚拟现实等产品。从近几年的发展情况来看,不止立讯,全球EMS龙头鸿海不就在大力发展电动汽车业务吗。

12月1日,立讯发布公告,宣布终止约135亿元的定增计划。这一定增原计划用于智能可穿戴设备生产线建设和相关技术升级项目,定增预案于今年2月披露。

很长一段时间以来,立讯的股价一直在低位徘徊,为了提振信心,同时降低对苹果公司的依赖,该公司将业务拓展的重点放在了汽车电子上。最近,苹果汽车项目传闻不断,立讯也很关注这一市场,该公司预计,2024~2025年将是其汽车业务成长期,在未来3~5年,其通信业务将会快速发展。

可以看出,立讯对发展通信业务也很重视,因为通信与连接是未来多个应用领域的重要组成部分,不可缺少,无论是汽车,还是在工业、医疗、娱乐等,都需要海量的数据交互。从这方面来看,立讯收购Qorvo中国工厂是可以帮助该公司通信业务拓展的,因为Qorvo的射频芯片和模组是无线通信的关键一环,未来,这些技术、芯片和模组产品在汽车上有很大的发展空间。

不过,虽然多元化的产品布局可以拓宽业务,但困难和风险也不小,特别是在汽车领域,汽车行业对元器件和零部件的安全性和可靠性要求很高,认证过程复杂且周期长。因此,整车厂对Tier1厂商的黏性较高,不会轻易更换供应商,这导致新进厂商进入供应链的难度极大。在这种情况下,无论是立讯还是鸿海,“破圈儿”的难度都很大。

03

苹果的角色

下面看一下苹果因素的影响。

无论是Qorvo,还是立讯,苹果都是大客户,而且是这两家厂商最大的客户。立讯与苹果的业务关系前文已经介绍过了,下面看一下Qorvo的情况。

Qorvo是苹果iPhone射频芯片的主要供应商。Qorvo的财报显示,苹果是该公司最大客户,对Qorvo整体营收贡献占比高达三成。2022财年来自苹果的收入占Qorvo总营收的33%,而来自三星的收入占比为11%。

目前,苹果产品,特别是iPhone的主要生产基地仍在中国大陆,第一大代工厂商自然是鸿海富士康,立讯则是另外一支重要的代工力量,而且,该公司在苹果代工业务当中的比重还在稳步提升。在可预见的未来,苹果手机生产还无法离开中国大陆。因此,苹果在这里供应链的变动,必须符合苹果本身的利益,同时,这也是苹果和Qorvo、立讯等供应链厂商的共同利益所在。

因此,对于立讯收购Qorvo中国工厂,苹果肯定是默许或参与的。而且,由于Qorvo要出售这两座工厂,客观上会对苹果造成供应链断链风险,为了避免出现这种情况,苹果会积极介入供应链之间的变动。

这样的并购案,也有利于苹果供应链效率的提升,因为立讯深度参与到了射频芯片和模组的封装、组装业务当中,可以节省很多成本,而且,随着该并购案的完成,以及立讯对Qorvo中国工厂业务的熟悉和掌控,苹果供应链在这一环节的效率会持续提升,这显然是苹果愿意看到的结果。

前些年,苹果供应链的一些变动,苹果公司就有过类似操作。当时,可成出售泰州厂给蓝思科技,以及立讯买下纬创工厂,苹果就曾介入。只要与iPhone相关的供应链变动,苹果都会扮演关键角色。

04

并购会产生哪些影响?

该并购案并不算大,但近两年类似的案例越来越多地出现(例如,几家国际模拟芯片和MCU大厂,以及高性能IC设计外资企业出售中国业务),产生的综合效应会产生诸多影响。

首先,就这起并购案来看,会对Qorvo的长期业务发展产生一定影响。目前,中国大陆市场营收是该公司第二大收入来源,2022财年占比达到32%(15亿美元),同期,来自美国的营收占其总收入的42%(19亿美元),是Qorvo第一大市场。在可预见的未来,Qorvo在中国大陆的营收比例很可能会逐渐下降,而在全球其它地区的营收比例会有所增长。

其次,对于中国本土企业来说,可利用这样的并购机会,争取向产业链上游渗透,掌握技术含量更高的芯片和模组技术。虽然Qorvo的核心芯片制造业务都在美国,相关芯片封测和模组组装业务属于非核心业务,但对于EMS企业来说,其技术含量依然很高,如果能够在相对短时间内吃透这些产线的技术和产品,对于之后的业务拓展和升级很有帮助。

近些年,中国大陆EMS、封装测试,以及成熟和特殊制程晶圆代工企业一直在追赶中国台湾地区的竞争对手,且距离在不断缩短。从目前的发展势头来看,在这几个领域,中国台湾相关企业所面临的竞争压力越来越大。中国大陆企业获得越来越多的外资优质资产和人才,有助于加快追赶的脚步。

评论 {{userinfo.comments}}

-

{{child.nickname}}

{{child.create_time}}{{child.content}}

{{question.question}}

提交

{{userinfo.nickname}}

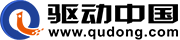

售价999,打卡返全款购机券!闪极AI「拍拍镜」震撼发布

安全可靠 精准高效 讯飞AI录音笔S8离线版体验

昨夜今晨:传ChatGPT5研发受阻 ARM与高通纠纷案判决出炉

比亚迪技术鱼池持续高产 整车智能重新定义智能化下半场

驱动号 更多