财报前瞻 | 通胀叠加经衰,ROKU还能在流媒体之战称王?

-

财经

正文

作者 | Juxtaposed Ideas

摘要:ROKU将于2022年7月28日发布第22届FQ2收益报告。盈利能力下降导致ROKU股价已较其历史最高水平下降了82%。而鉴于潜在经济衰退和通胀上升压力,ROKU的股票上升或将遇阻。

投资理论

Roku, Inc(纳斯达克股票代码:Roku)继续在流媒体行业积极扩张,其不断扩大的收购达到6130万账户,流媒体时间增长到209亿小时,并在2022年第一季度将每用户平均收入(ARPU)提高到42.91美元。

因此,在Netflix (Netflix)、亚马逊Prime (Amazon Prime)、迪士尼(Disney)和其他公司之间的流媒体大战中,ROKU是潜在的赢家,因为它的操作系统ROKU US一直是当地销量第一的电视操作系统,同时其市场份额也在不断增长。然而,考虑到ROKU在流媒体行业的大本营角色,ROKU的估值显然总是与这些制作公司挂钩。

不过,到目前为止,Mr. Market已经大大降低了ROKU的估值和股价,因为该股已经从历史高点下跌了82%。或许,估值超溢价的时代已经过去,这些公司最终需要用可行的净收入和FCF盈利能力来证明它们的执行力,尤其是在通胀不断上升和潜在衰退的情况下。由于ROKU预计在2025财年之前不会公布持续的正净利润,我们可能会看到其股票估值进一步遭遇暂时的阻力,在此之前其股价将面临更大的下行压力。

因此,鉴于该股票的投机性质,ROKU只适合那些对波动有更高容忍度的人,因为我们预计不会很快看到另一场疫情反弹。

ROKU继续在盈利能力方面苦苦挣扎

S&P Capital IQ数据库

尽管如此,很明显,ROKU已经能够报告一个持续的(广泛)正的自由现金流(FCF),到目前为止,有1.83亿美元的自由现金流和6.3%的长期自由现金流利润率。较2020财年水平分别提高278.1%和2.6个百分点。此外,该公司资产负债表上的现金和等价物也不断增长,达到22.3亿美元,这进一步加强了21年第一季度10亿美元的融资。因此,从投机的角度来看,ROKU有足够的资本度过未来一两年的动荡时期。

S&P Capital IQ数据库

从上图可以看出,ROKU在资本管理方面的能力非常强,因为它还清了2019财年产生的所有长期债务。相比之下,该公司的净资产持续增长至5.8746亿美元,较2019财年水平大幅增长51.9%。此外,ROKU继续对业务进行再投资,LTM的资本支出为5109万美元。

S&P Capital IQ数据库

在未来四年,ROKU预计将以24.31%的复合年增长率实现出色的营收增长,并在2025财年恢复盈利能力。对于2022财年,市场普遍预计该公司营收将达到36.8亿美元,净收入将达到- 2.3亿美元,同比增长33.3%,但分别下降了51.2%。很明显,由于供应链问题和不断上升的通货膨胀,运营费用在较长一段时间内仍将居高不下。由此可见,该公司的现金烧得还会持续一段时间。

与此同时,分析师将密切关注ROKU第二季度22年的表现,他们普遍预计ROKU第二季度营收为8.0535亿美元,每股收益为- 0.67美元,同比分别增长24.84%,虽然下降了43.6%。然而,考虑到该公司在过去连续三个季度的好坏参半的表现,这次特别的财报电话会议可能也类似。我们将拭目以待。

ROKU股票是买入,卖出还是持有?

ROKU 4Y股价(寻找阿尔法)

因此,尽管市场的普遍预期给出了有吸引力的买入评级,目标价为138.50美元,上涨56.99%,但我们不确定现在是否是买入的合适时机。我们倾向于等待即将到来的财报电话会议,以收集其迄今为止表现的更多信息,最重要的是,它对22年FQ3的指导。鉴于可自由支配支出可能减少,后者将为消费者今后的行为提供急需的信息。

然而,考虑到ROKU迄今为止的良好业绩,考虑到长期持有具有吸引力的风险/回报比,对风险有较高容忍度的投机投资者可能会选择在60美元的价位小赚一笔。这是在假定其PE估值再次回落至-35倍的情况下得出的结论,对于这只投机性相当强的股票来说,这将是一个更合理的切入点。尽管如此,考虑到未来可能出现的波动,相应地调整投资组合的规模是明智的。

尽管如此,我们目前对ROKU股票的评级为持有。

文|美股研究社(ID:meigushe)

评论 {{userinfo.comments}}

-

{{child.nickname}}

{{child.create_time}}{{child.content}}

{{question.question}}

提交

{{userinfo.nickname}}

昨夜今晨:传苹果正与腾讯和字节跳动接洽AI合作 百度称将兜底极越ASD与导航功能

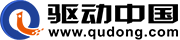

售价999,打卡返全款购机券!闪极AI「拍拍镜」震撼发布

昨夜今晨:本田回应与日产合并传闻 传百度承诺投资极越30亿元

昨夜今晨:余承东明天联手“四界”老总上线直播 字节跳动否认将与中兴成立新品牌

驱动号 更多